0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

ファクタリングコラム

2024年3月15日

目次

ファクタリングという金融用語に馴染みがない方も、少なくないのではないでしょうか。

欧米発祥の資金調達方法であるファクタリングは売掛金を早期現金化するサービスで、日本でも普及しつつあります。

しかし、なかには違法業者も存在するため、ファクタリングを利用する際は業者選びが非常に重要です。

この記事では、ファクタリングの仕組みや金融庁も警告する違法業者の特徴を解説します。

資金繰りが苦しい方や早く現金を得たい方は、ぜひ参考にしてみてください。

ファクタリングとは、売掛金を必要に応じてファクタリング業者へ売却し、手数料が差し引かれた売上資金を回収するという手法を表す金融用語です。

ファクタリングサービスを活用すると回収期日前に現金を回収できるため、すぐに資金が必要な場合や売掛金の補償をしたい場合に役に立ちます。

ただし、ファクタリングは手数料が高かったり、金融庁が警告するヤミ金融業者が存在したりするため利用する際は正しい知識が必要です。

ファクタリングの方式には、買取型と保証型の2種類あります。

さらに、買取型には2社間ファクタリングと3社間ファクタリングの2つ方法があり、仕組みが異なるため違いをしっかりと把握しておくことが大切です。

それでは、ファクタリングの種類や仕組みを解説します。

買取型のファクタリングは、売掛金をファクタリング会社に売却し、手数料を差し引いた金額を受け取る方法です。

売掛金を早急に現金化したい場合に買取型ファクタリングはおすすめのサービスで金融機関の銀行融資に比べて資金調達まで時間がかかりません。

さらに、金融機関と違い担保・保証人が不要なため、起業して間もない中小企業や個人事業主でも利用しやすい資金調達方法です。金融機関での資金調達はファクタリングと比べると、審査に通りづらさもあります。

また買取型には2社間と3社間でファクタリングをおこなう仕組みがあります。

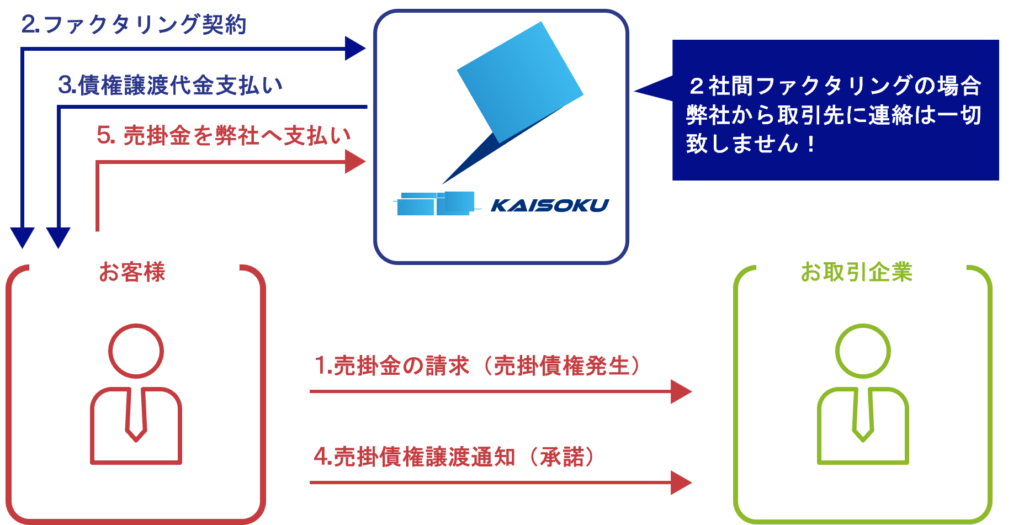

2社間ファクタリングは、自社とファクタリング会社の2社間で取引をおこないます。

2社間ファクタリングの流れは、基本的に以下のとおりです。

・売掛金をファクタリング会社に売却

↓

・ファクタリング会社から、手数料を差し引いた金額を受け取る

↓

・取引先から売掛金の支払いを受ける

↓

・ファクタリング会社に対して支払う

2社間の買取ファクタリングは仕組み上、取引先の合意は不要です。

加えて、取引先にファクタリングを利用していることを知られることもありません。

早期に現金化ができることがメリットな反面、金融機関と比べると手数料も高く設定されていることがあります。

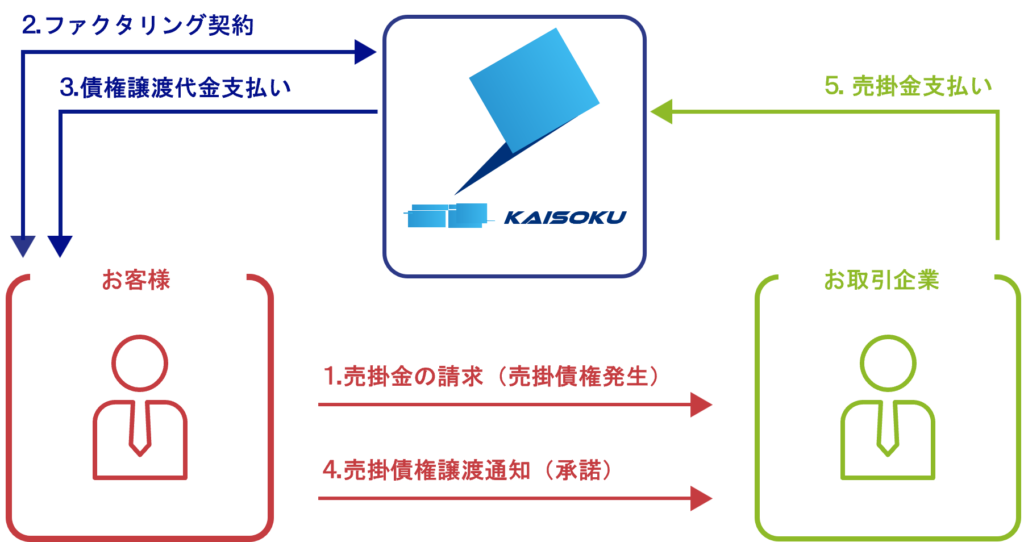

3社間ファクタリングは、自社とファクタリング会社、取引先の3社間で取引をおこないます。

3社間ファクタリングの流れは、基本的に以下のとおりです。

・取引先からファクタリングサービスの利用承認を得る(既に売掛金があることが前提)

↓

・自社とファクタリング会社で売掛債権の売却契約を合意する

↓

・ファクタリング会社から手数料を差し引いた売却代金が支払われる

↓

・取引先は支払期日までに売掛金をファクタリング会社に支払う

3社間の買取ファクタリングは「事前承諾」という点で2社間とは違います。

取引先に債権譲渡を知らせることになるため、印象として悪影響になってしまうかもしれませんが、透明性を担保してるという点ではより信頼される可能性があるでしょう。

3社間は手数料が低めに設定されていたり、売掛金の自社回収の手間が省けるというメリットがありますが、手続きに時間がかかるというデメリットがあります。

保証型は資金調達が目的ではなく、売掛先の倒産などによる貸倒リスクを低減したい場合、信用面に不安がある場合などに利用されます。

万が一、売掛金が回収できなくなった場合に、保証会社が保証金を支払ってくれる仕組みです。

保険のようなサービスで保証会社が売掛先の信用力によって、保証枠を決定し保証してくれます。

ファクタリングには、金融機関の銀行融資のような貸付ではないため金利はなく、代わりに手数料が発生します。

ファクタリングは手数料が譲渡額から差し引かれ、残りを受け取る仕組みです。

各ファクタリング会社や利用するサービスによって手数料は異なり、大体1〜20%ほどに設定してあります。

金利は原則として年率で表しますが、ファクタリングの手数料は月率での数値です。

したがって、銀行融資とファクタリングの手数料を比較する際は、年率に揃える必要があります。

ファクタリングの手数料を12倍すれば年率換算が可能です。

たとえば、ファクタリングの手数料が5%の場合、一見低いように思えますが、金利で表すと年率60%と高金利になります。

ファクタリングは利用期間が長いほど金融機関より、かかる費用が高くなるため注意が必要です。

ファクタリングを利用するうえで、確認すべきポイントは、ファクタリングは違法ではない点です。

前述したとおり、金利で表すと高金利のサービスであるファクタリングは違法行為と勘違いされがちですが、サービスの利用は経済産業省も推奨しています。

さらに、借り入れでもないため、金融機関のデメリットを補うことが可能です。

それでは、ファクタリングを利用する前に確認すべきポイントを解説します。

金融庁が警告する「悪徳業者の存在と注意喚起」を見て、ファクタリングは違法ではないかと心配されている方がおられるかもしれません。

しかし、金融庁が警告しているのはヤミ金融業者が中にいるからです。

ファクタリングは経済産業省も推奨している合法なサービスであるため、ご安心ください。

ファクタリングは売掛債権を売却する取引であるため、借り入れではありません。

借金ではないため、負債が増えたり、金利や利息を請求されたりすることはないです。

金融機関による融資などの借入金ではないため、担保や保証人の提供も必要もありません。

また、ファクタリング利用者ではなく、売掛先の信用力が審査対象となるため、個人事業主や中小企業でも審査に通りやすくなります。

万が一、自分の会社が税金滞納や債務超過していても、売掛金を売却するだけ利用できる点は大きなメリットといえるでしょう。

売掛金が支払われなかった場合、基本的には売掛金を売却した会社が責任を負うことはありません。

ただし、ファクタリング会社との契約内容によって例外もあるため、契約内容を事前にしっかりと確認しておきましょう。

通常のファクタリングサービスは、金融庁が注意喚起をする違法な行為は一切ありません。

しかし、なかには違法なファクタリングサービスを提供するヤミ金融業者も存在します。

金融庁が警告する違法ファクタリングは下記のようなことです。

ファクタリングを利用するうえで、違法行為をしっかりと把握していれば、被害に遭う確率を下げることが可能です。

そこで、金融庁も警告する違法なファクタリングをみていきましょう。

偽装ファクタリングとは、高額な手数料を取り売掛債権を買い取るものの、債権を回収できない場合には買戻しを要求する行為です。

正規の債権売買ではないため、買い手の業者は未回収リスクを負わず、ファクタリングと名乗ってはいますが、実際には貸し付けとなります。

貸金業を営むには、貸金業法に基づく登録が必要です。

未登録で貸し付け行為をおこなう業者は、ヤミ金融業者であるため、利用しないように注意してください。

給与ファクタリングとは、労働者である個人が支給される予定の給料をファクタリング会社に売却し、給与支給日より前に現金化できるというサービスです。

これは、給与ファクタリングと称されていますが、実質的には借金に当たり、貸金業に該当します。

注意していただきたいのは、ヤミ金融業者が金融庁の貸金業の登録をせずに、給与ファクタリングを提供しているケースです。

違法な手数料を請求したり、悪質な取り立てをおこなったり、多数の被害が報告されており、金融庁でも注意喚起をしています。

仕組みや性質としては消費者ローンと同じですので、十分に注意してください。

ファクタリングの需要増加に伴い、国内には数多くのファクタリング業者が存在します。

ファクタリング業は貸金業より敷居が低く、事業を営むうえで特別な免許や許可が必要ありません。

優良なファクタリング業者も数多く存在しますが、なかには金融庁が注意喚起をするヤミ金融業者も一定数います。

ファクタリングを利用する際、以下のような業者には注意が必要です。

• 契約書に「債権譲渡契約(売買契約)」が定められていない

• 高額手数料、金利や利息を請求する

ヤミ金融業者の特徴を把握し、被害に遭わないよう対策しておきましょう。

ファクタリングとして勧誘を受けたが、契約書に「債権譲渡契約(売買契約)」であることが定められていない場合には、注意すべきです。

債権譲渡契約がない状態で契約したことを理由に支払いを強制し、被害を受けているケースが多数報告されています。

契約する際に、契約書の中に「売買契約(債権譲渡契約)」であることが定められているか、しっかり確認しましょう。

ファクタリングのように見せかけ、売掛債権を担保にして高利貸しをおこなっているケースです。

ファクタリングを装った貸付けの疑いがあるため、十分に注意しましょう。

実際に、法定金利を超える高額な利息を請求されるといった被害が金融庁に報告されています。

貸金業の登録をしていない業者が、ファクタリング業者を装い、貸付を行っている時点で違法行為です。

事例として、利用者の支払い遅延を理由に高額な金利や利息を請求するケースや、売掛金が回収できなかった場合に代金を変更してくるなどのケースがあります。

ファクタリングを利用する際は、複数のファクタリング業者を比較し、信頼できる業者を見つけることが大切です。

ここでは、優良ファクタリング業者の選び方や手数料の相場を紹介します。

加えて、ファクタリングサービス利用の手順も解説するため、大まかな流れをイメージしてみてみましょう。

優良なファクタリング業者を見つけるうえで、下記のポイントを比較してみましょう。

• スピード

• 信頼性

• 手数料

それでは、各ポイントを解説します。

ファクタリングを利用する場合、スピードを重視される方は多いでしょう。

入金スピードの早さは、ファクタリングを利用する大きなメリットです。

目安としては最速数時間、遅くても1週間程度としているファクタリング業者が多いといえます。

現金化をお急ぎの方は、入金スピードを事前確認しておきましょう。

信頼性の高いファクタリング業者を選ぶことは後々のトラブルを避けるためにも非常に重要です。

手数料が低いファクタリング会社の中には、貸金業に該当するような業務を行い、利益を得ようとするケースが報告されています。

以下のような確認項目を設けて、即決しようとせず、必ず情報収集をしてから適切な業者を選ぶようにしてください。

• Google検索で利用者の声を検索(例として「ファクタリング会社名+評判」など)

• 会社や代表者、設立年、事業沿革、過去の実績などが曖昧

• コミュニーケーションにおける対応(直接会ってくれるか、しっかり質問に答えてくれるか、説明してくれるか、無理矢理進めようとしてないかなど)

上記項目を確認したうえで、利用したいファクタリング業者を見つけましょう。

手数料は、ファクタリング業者が背負う債権回収リスクの度合いが決め手となります。

売掛先の信用度が高くて、リスクが低い売掛債権とされれば手数料が安くなり、リスクが高いとされれば手数料が高くなる仕組みです。

ファクタリング業者のおおよその手数料の目安は以下になります。

• 買取手数料: 1%〜20%

• 最短入金スピード: 数時間〜即日

• 買取可能額: 数十万〜1億(無制限もあり)

ファクタリング業者が相場の手数料から大幅に違う場合には、違法業者の可能性が高いため、注意しましょう。

ファクタリングを利用する際の一般的な流れは以下のとおりです。

1. 事前相談

2. 申請(書類提出)

3. 審査

4. 契約

5. 入金

それでは、各手順をみていきましょう。

まず売掛金の買取に対応できるかどうかファクタリング業者に事前相談をおこないます。

複数のファクタリング会社に相談して比較検討することも可能です。

この段階でファクタリング業者が信用できるか判断しましょう。

ファクタリングの申請はインターネット・電話・窓口・郵送のいずれかがありますが、インターネットがおすすめです。

また申請後はキャンセルが困難なため、契約内容をしっかり把握し、トラブルを未然に防ぎましょう。

審査を受ける際は、審査のための書類を揃える必要があります。

加えて、質問に明確に答えられるようにして信頼を得るための準備が必要です。

基本的にはファクタリング会社から必要書類の指定があります。

以下は主な必要書類です。

• 本人確認書類

• 売掛金の証明書類

• 決算書

• 納税証明書

• 法人登記簿謄本

• 印鑑証明書

• 通帳などの入金確認書類

• 売掛先との取引関係証明書類

審査をせずに契約を急かす場合や、明らかに相場よりも低い手数料を提示するファクタリング業者は、ファクタリングを装った金融庁が注意喚起しているヤミ金融業者の可能性もあるので十分に気をつけてください。

ファクタリング会社に利用の申込をおこない、必要書類を提出のうえ審査を受けることができます。

ファクタリングの審査基準として重要視されているのは、以下のような点です。

• 売掛先の信用力(上場企業や公的機関であるか)

• 売掛金が他にも譲渡されていたりしないか(複数のファクタリング会社で売却されてないか)

• 売掛金の経営状態(未回収リスクはあるか、税金や社会保険料などの滞納はあるか)

• 売掛金が架空のものでないか(不正な取引をしていないかどうか)

売掛先が上場企業や公的機関であれば、資金の回収が見込めると判断される可能性が高くなり、審査に通りやすい傾向にあります。

上場企業や公的機関などの社会的信用度が高い売掛債権を利用したり、売掛金の支払い期日が短い債権を利用したりして、適切な金額を提示して申し込むことが大切です。

契約を交わす際は、契約書の内容をしっかり確認して、双方が納得できる契約書にしておきましょう。

少しでも疑問に思うことがあるときは質問し、怪しいと感じた場合は途中で契約プロセスを停止して他に当たることも選択肢として持っておきましょう。

契約締結後は、売掛先から売掛金を回収できているか確認し、ファクタリング業者に売掛金を移行します。

書面で契約締結をした後、手数料を差し引いた金額が入金されます。

ファクタリング業者のなかには即日対応、場合によっては審査の申込から1時間での入金が可能です。

この記事では、金融用語であるファクタリングについて解説しました。

ファクタリングは合法な仕組みで、借金ではないため貸金業法に該当しません。

ただし、最近では、金融庁が警告するような法外なヤミ金融業者の参入や、貸金業の未登録業者による給与ファクタリングが問題となっているのも事実です。

ファクタリングを利用する際は、慎重に本記事を参考にして信頼できる会社を選びましょう。

2024.04.23

ファクタリング

ファクタリングの継続契約は危険?依存を防ぐための計画的な利用方法

目次ファクタリングの継続契約が危険な理由利用するほど得られる利益は減少する無計画なファクタリングの継続契約は資金繰りの悪化につながるファクタリングに依存してしまうファクタリン […]

2024.04.23

ファクタリング

オンラインファクタリングは高額債権も取り扱っている?

目次提供会社が増えているオンラインファクタリングオンラインファクタリングは高額債権も利用可能?高額債権のファクタリングはオンラインと通常どちらがおすすめ?時間・場所を選ばず利 […]

2024.04.23

ファクタリング

ファクタリング業者とは?悪質業者と優良業者の見抜き方・注意点を解説

目次ファクタリング業者とは?ファクタリング業者についてファクタリング業者に登録や免許は必要?ファクタリングの世界はグレーな世界悪質なファクタリング業者をどう見抜く?契約書に償 […]

2024.04.23

ファクタリング

ファクタリングは売掛債権の残りを買取してくれる?メリット・デメリットについて

目次ファクタリングは売掛債権の残りを買取できるのか?ファクタリングの残りを買取してもらうことは可能確定債権が基本的な対象となる売掛債権の残りを買取してもらうメリット自社が必要 […]

2024.04.23

ファクタリング

優良ファクタリング会社との出会いが資金調達成功への近道!

目次「優良ファクタリング会社」と出会うことが資金調達成功への必須条件ファクタリング会社には「悪質」と「優良」が存在する悪質ファクタリング会社の多くは「闇金」優良ファクタリング […]