0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

ファクタリングコラム

ファクタリングとは、売掛債権をファクタリング会社に売却するという比較的新しい資金調達方法です。担保や保証人の必要がなく、比較的短期間で資金調達ができることで、最近では多くの企業が利用するようになり、ファクタリング会社も増えてきています。

ファクタリングの契約形態には2種類あり、2社間ファクタリングと3社間ファクタリングに分類されます。

それぞれの特徴をよく理解して、より効果が見込める自社に適した取引形態を選択することが大切です。

そこで、本記事では2社間ファクタリングと3社間ファクタリングそれぞれの取引形態の特徴についてメリットデメリットを比較しながら見ていきましょう。

また、利用をおすすめするケースやそれぞれの注意点についても詳しく解説していきます。

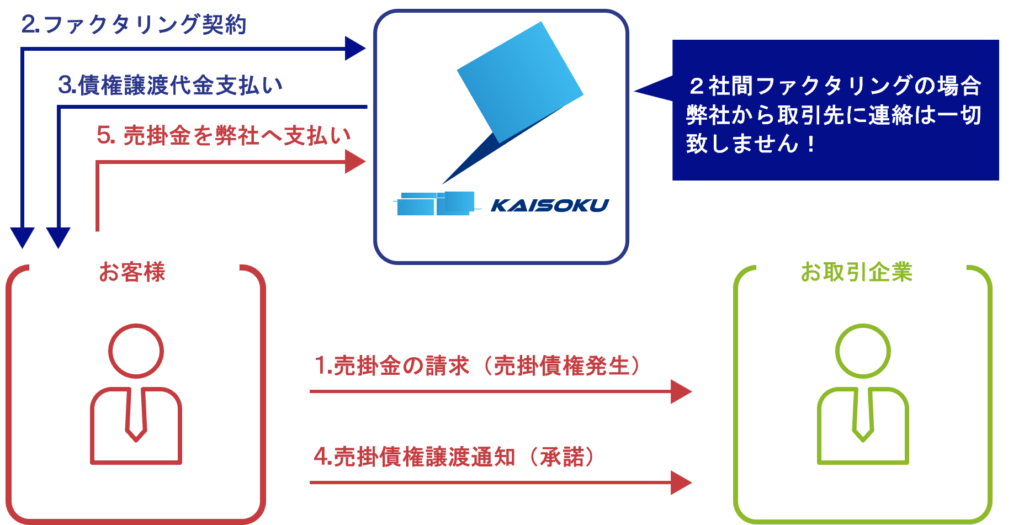

2社間ファクタリングの2社(2者)とは、売掛債権を売却する企業(利用者)と買い取る業者(ファクタリング会社)のことを指します。この2社間の関わりだけで、売掛債権の売買を行うのが2社間ファクタリングです。

2社間ファクタリングの基本的な流れは以下となります。

①お客様と売掛先企業様との間に売掛債権が発生

②お客様がファクタリング会社に売掛債権を売却(ファクタリング契約)

③ファクタリング会社が売掛金から手数料を差し引いた額をお客様の口座へ入金

④ ✕

⑤支払期日までに売掛先企業様から入金された売掛金をファクタリング会社へ支払い

2社間ファクタリングの場合、債権譲渡通知の必要がないため売掛先企業様に知られずに資金調達が可能となります。

ファクタリングをご利用されるお客様は、近年増加の傾向ではあります。しかしまだまだ「ファクタリング」の知名度は低いです。

そのため、ファクタリングを利用するということは、売掛先企業様に「資金繰りが厳しいのではないか…」というマイナスな印象を持たれてしまう可能性もあります。

その印象から最悪の場合、取引停止になる可能性も否定できません。

ですが、2社間ファクタリングでは、お客様とファクタリング会社のみの契約になります。

よって、売掛先企業様との関係に支障をきたすことなく資金調達が可能となるのです。

以下、2社間ファクタリングのメリット、デメリットについてまとめました。

上でも述べたように2社間ファクタリングは売掛企業様の承諾を必要としない契約です。

もちろんファクタリング会社から売掛先企業に何かしらの連絡をすることもありません。

ですので売掛先企業様との関係性を気にすることなく資金調達が行えます。

詳しくはこちらをご参照ください。

ファクタリングは、融資に比べてスピーディーな資金調達ができるのがメリットですが、2社間ファクタリングは3社間ファクタリングに比べて、よりスピーディーな資金調達ができます。早ければ、即日の現金化も可能です。

3社間ファクタリングでは、利用企業とファクタリング会社でのやり取りのほかに、売掛先に説明して承諾書をもらう手間もかかります。その点、ファクタリング会社と利用企業だけの話し合いで済む2社間ファクタリングは、契約にかかる人数と時間が減るので、その分速く資金調達することが可能になります。

償還請求権とは、売掛先が何らかの事情で売掛金を支払えなかった場合に、その債権を遡り直接請求できる権利のことです。

ファクタリングは原則償還請求権(ノンリコース)がありません。

なので、ファクタリングした売掛債権が万が一回収不能になったとしても、その損失はファクタリング会社が負うことになり、お客様が弁済する必要はないのです。

ファクタリングを利用するには審査に通る必要がありますが、2社間ファクタリングでも3社間ファクタリングでも、審査で重要視されるのは売掛先の信用力です。これは、ファクタリング会社にとって、売掛債権の回収が最重要事項であるためです。

利用者の信用度がそれほど高くなくても、売掛金が確実に回収できると判断できればファクタリング会社にとってのリスクは低くなります。したがって、起業したばかりの企業や銀行の融資を断られた企業でも、ファクタリングなら資金調達できるケースも多いです。

2社間ファクタリングの審査通過率や審査に通りやすくなるポイントをまとめたこちらの記事もご参照ください。

3社間ファクタリングと違い、売掛先企業からの入金を確認しファクタリング会社へ送金しなければならないので手間がかかります。

上記したように2社間ファクタリングの支払いは、売掛先→お客様→ファクタリング会社とお客様がファクタリング会社へ入金しなければなりません。

お客様の使い込みや別の支払いに充てたなど売掛金未回収になる可能性もあり得ます。

ファクタリング会社は、売掛金の回収ができないと大きな損害を被ります。そのため、利用企業の通帳コピーなどから売掛先の過去の入金状況を調べて、信用力を確認します。売掛先からの入金遅れなどがあると、審査通過は厳しくなります。

これは、2社間ファクタリングでは、売掛先と接触できず、利用企業から提出された書類審査のみで売掛先の信用力をはからなくてはならないためです。その為、ファクタリング会社は売掛金の未回収リスクを考慮して慎重に審査をする必要がある為3社間ファクタリングより審査が厳しくなります。

上記したように2社間ファクタリングは売掛金の未回収リスクを伴います。

特に初めて利用されるお客様に関してはきちんと支払いをしてくれるという情報がありません。なので手数料もあらかじめ高めに設定されている事があります。

それぞれにかかる手数料は、2社間ファクタリングで10~20%程度、3社間ファクタリングで1〜9%程度が一般的です。

ですが、きちんと支払いを行い「このお客様なら大丈夫」とお客様とファクタリング会社の間に信頼関係が出来れば、2回目以降手数料を下げてくれるというファクタリング会社も多くあります。2社間ファクタリングは手数料の観点からみるとお勧めはできません。

2社間ファクタリングの手数料について詳しくはこちらの記事をご参照ください。

大手企業のファクタリング会社や銀行では基本的に3社間ファクタリングの取り扱いのみとなります。

また、一部のファクタリング専門会社でも2社間ファクタリングの取り扱いがない場合がありますので、2社間ファクタリングを希望される際は取り扱いがあるかの有無をHPやパンフレット等で確認しておきましょう。

デメリットもある2社間ファクタリングですが、メリットを最大限活かしたい企業にはおすすめな資金調達方法です。ここでは、2社間ファクタリングがおすすめの3つのケースについて解説します。