0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

ファクタリングコラム

2024年1月26日

2024年1月版の最新記事です。

この記事では「ファクタリング」について解説します。

・ファクタリングについて知りたい

・ファクタリングの仕組みを知りたい

・2社間ファクタリングと2社間ファクタリングの違いが知りたい

・ファクタリングの利用条件が知りたい

など総合的なファクタリングの説明記事になります。

「ファクタリング」とは、日本で、近年注目されている事業者向けの資金調達方法です。

事業者とは、法人や個人事業主様です。

この記事では、次のような事業主様向けにファクタリングについてご説明させて頂きます。

・資金調達を希望されている

・ファクタリングでの資金調達をご検討されている

最後までお読みいただければ幸いです。

※「給料ファクタリング」は個人向けの金融サービスで貸金業にあたるとして問題となっております。(貸金業は金融免許を持っていないとできない為)

この記事でご紹介しているファクタリングは、法人や個人事業主様向けの資金調達サービスです。

私ども買速では「給料ファクタリング」の取り扱いはございません。

事業主向けのファクタリングを提供しております。

ファクタリングを端的にいうと「売掛債権の売買取引」です。

事業主様がお持ちの売掛債権(確定済)をファクタリング会社が買取ることによって、売掛債権の入金期日前に現金化できるサービスです。

つまり、売掛債権の入金までのタイムラグをなくすことが出来ます。

例えば、7月末が入金期日の売掛債権があった場合にファクタリングを使えば7月1日に現金化することが出来ます。

ファクタリングを「売掛債権の早期現金化」と言う方もいらっしゃいます。

もうお分かりとは思いますが、ファクタリングは売掛債権がないと使えません。

次に売掛債権についてご説明します。

売掛債権は売掛金とも呼ばれます。

売掛金と聞いたらピンとくる方もいらっしゃるかと思います。

売掛債権(売掛金)とは、企業間取引でサービスや商品を提供することによって発生した代金を請求できる権利です。

売掛債権には支払期日があり、売掛債権発生=資金化(現金化)というわけではありません。

一般的な売掛債権は、〇月末締めの翌月末払い、〇月末締めの翌々月払いとなっております。

支払期日に入金されて、初めて資金となります。

取引先によっては、売掛債権が発生したタイミングに即日お支払い頂ける場合も稀にございます。

もし、今ある売掛債権(売掛金)が早く入金されれば助かると思われている事業主様はファクタリングを利用することをお勧めします。

ファクタリングと売掛債権について説明しましたが、簡単なファクタリング事例を紹介します。

東京で建設業の会社を経営している坂口社長は、8月31日に入金予定の売掛金1,000万円をファクタリングを使い8月1日に1,000万円資金化することができました。

以上がファクタリングの簡単な事例です。

数ある資金調達方法の中でも、早急に資金が必要になった場合に最も有効な資金調達方法です。

銀行融資をはじめとした金融機関での資金調達は、審査時間を含めてお手元に資金が届くまでにかなり時間がかかってしまう場合があります。

ですが、ファクタリングの場合は、最短即日対応が可能です。

早急に資金を必要としている法人、個人事業主様に最適な資金調達方法です。

ファクタリングの中でも「2社間ファクタリング」は資金調達までのスピードが早いです。

ファクタリングの審査では、銀行融資と重要視する部分が違ってくるので税金・社会保険滞納、銀行融資NG、赤字決算でも可能となっています。

銀行融資では、会社の信用情報を重要視して審査を進めていきますが、ファクタリングの場合は、買取らせて頂く売掛債権がしっかりと返済されるかどうかを重要視して審査を進めていきます。

そのため、しっかりした売掛債権があれば、過去に銀行融資を断れてしまった方でもファクタリングでは審査が通ることが多いです。

銀行融資や金融機関などで資金調達をする際は、担保や保証人が必要になる場合があります。

ですが、担保や保証人が用意できない事業主様もいらっしゃるかと思います。

ファクタリングは「売掛債権の売買取引」です。

そのため担保や保証人が必要ないのです。

ファクタリングは「売掛債権の売買取引」のため借入金ではありません。

そのため会社の信用情報にキズをつけることなく資金調達が可能です。

ファクタリングを利用したからといって銀行などの融資審査が通りにくくなるということはありませんのでご安心ください。

万が一、売掛先の倒産や資金繰りの悪化で売掛金の回収が出来なかった場合、ファクタリング利用者に回収できなかった売掛金の弁済義務がありません。

売掛金が回収できなかった場合に、その売掛金分の金額を請求する権利を「償還請求権」といいます。

余談にはなりますが、ファクタリングを利用するにあたって気を付けてほしい点があります。

ファクタリング会社を偽った悪徳闇金業者の場合は金融免許がないにもかかわらず償還請求権があります。

通常のファクタリングは「売掛債権の売買」ですので、償還請求権がありますと「売掛債権を担保とした貸付」になってしまいます。

このような、金融免許がないのに償還請求権があるファクタリングは悪徳な闇金業者の可能性が高いと言えます。

2社間ファクタリングを利用すれば、取引先に知られずに資金調達することが可能になります。また、債権譲渡登記情報を見る会社は少ないですが、契約時に債権譲渡登記を留保すれば、ファクタリングをしていることが知られることはありません。

3社間ファクタリングの場合、売掛先企業の承諾などが必要になるため必然的に取引先企業に知られてしまいます。

取引先企業がファクタリングを利用していると知った場合、資金繰りが悪いなどと思われ最悪の場合、取引停止となる可能性も・・・。

取引先企業に知られたくない場合は「2社間ファクタリング」の利用をお勧めします。

ファクタリングの契約形態は以下の2種類があります。

・2社間ファクタリング(お客様、ファクタリング会社での取引)

・3社間ファクタリング(お客様、取引先企業様、ファクタリング会社での取引)

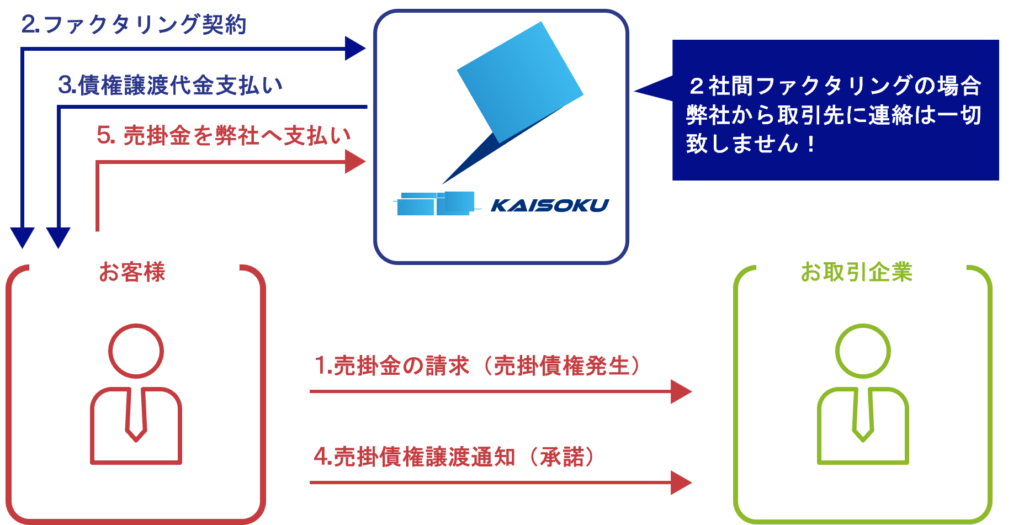

2社間ファクタリングとは、お客様とファクタリング会社での契約になります。

簡単な流れですが、

・ファクタリング会社がお客様の売掛債権を買取ります。

・ファクタリング会社からお客様の口座に買取り代金を振込みます。

・お客様へ取引先企業から支払いがあった場合、ファクタリング会社へその金額をお支払いください。

必然的に売掛先企業に知られずに資金調達(ファクタリング)が可能になります。

メリットではありますが、売掛先が参加しない分、ファクタリング会社は、お客様から頂いた資料のみで買いとらせて頂く債権の存在確認をしなければなりません。

そのため手数料につきましては、3社間ファクタリングと比べて高くついてしまうのがデメリットとなります。

以下、2社間ファクタリングのメリット、デメリットをまとめました。

・資金調達までのスピードが速い

・取引先企業に知られることなく資金調達が可能

・審査が通りづらい

・ファクタリング手数料が高くなる

・売掛金をお客様からファクタリング会社へ支払わなくてはいけない

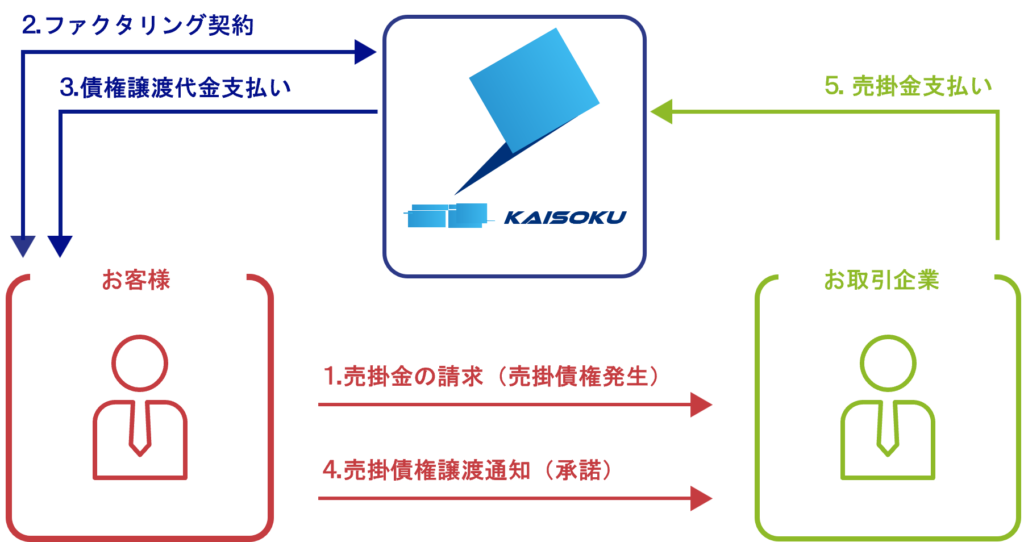

3社間ファクタリングとは、お客様とファクタリング会社、売掛先企業様での契約になります。

簡単な流れですが

・ファクタリング審査の段階で取引先企業に売掛債権を譲渡してもいいかの確認をとります。

・審査通過後、3社間での契約になります。

・支払期日までに取引先企業からファクタリング会社へ売掛金の振込をしていただければ完了です。

2社間ファクタリングと違い売掛先の承諾を取る必要があります。

その分、調達までの時間がかかってしまいます。

しかし、2社間ファクタリングより手数料が安いのがメリットです。

なぜ手数料が安くなるのかというと、2社間ファクタリングの場合、売掛債権の未回収リスクが高いのに対して、3社間ファクタリングは売掛先企業様も参加しますので売掛債権未回収のリスクが少ないためファクタリング手数料が安くなります。

その他のメリットとして、2社間ファクタリングの場合はお客様がファクタリング会社へお支払いしなければいけませんが、3社間ファクタリングの場合で、お支払いは売掛先企業様から直接ファクタリング会社へ行います。

そのため、お支払いの手続きに時間をかけなくていいのです。

以下、3社間ファクタリングのメリット、デメリットをまとめました。

・ファクタリング手数料が安い

・審査が通りやすい

・支払いは取引先企業からなので手間がいらない

・資金調達までのスピードが遅い

・取引先企業に知られてしまう

このようにそれぞれメリット・デメリットがあります。

お客様の状況を考えた上でご契約方法をお選びください。

ファクタリングについて簡単に説明しましたが、次は弊社「買速」のファクタリングサービスの特徴をご紹介させて頂きます。

ファクタリングには、手数料が発生します。

手数料が高いほど、買取金額が安くなります。

弊社は、ファクタリング手数料が安いため、高価買取が可能です。

見積りだけでも大丈夫ですので、他のファクタリング会社と比べてください。

買速はお客様をお待たせしません。

申し込みから最短60分のスピード審査、オンラインでのスピード契約にも対応しております。

最短、お申し込み当日に買取金額をお客様の口座へお振込み致します。

お急ぎの方は是非ご相談ください。

債権譲渡登記に関しては、お気軽にご相談ください。

条件にもよりますが、債権譲渡登記の留保も可能です。

ファクタリングの債権譲渡登記があり、銀行融資を受けられない方は是非ご相談ください。

買速は全国対応しているファクタリング会社です。

2020年現在、全国で数多くのお客様が弊社のファクタリングサービスを利用しております。

また、全国出張対応も可能ですのでお気軽にご相談ください。

ファクタリングを利用した場合でも、必ず資金繰りが改善されるとは限りません。

弊社には、資金繰り改善に特化したコンサルタントが在籍しております。

ただ単に債権を買取るファクタリング会社ではなく

「資金繰りの改善ができるファクタリング会社」

です。お気軽にご相談ください。

最後までお読みいただきましてありがとうございます。

ファクタリングは、資金繰りを改善するために有効な資金調達方法の一つです。

是非、この記事が参考になり1社でも多くの企業様の資金繰りが改善することを心よりお祈りしております。

資金繰りの問題を経営者様が抱えていると、本業にも影響を及ぼし売上低下につながり悪循環となってしまうケースも少なくはありません。

資金繰りの改善を、買速にお任せいただいて経営者様が本業に集中できるようご支援させて頂きます。

ご相談だけでも結構ですのでお気軽にお問い合わせください。

2024.04.22

コラム

【2021年保存版】個人事業主様のファクタリング審査について徹底解説

目次個人事業主様はファクタリング審査に通りづらい?売掛債権の信頼性の問題売掛債権回収の問題ファクタリング会社の審査基準架空債権の可能性差し押さえの可能性二重譲渡の可能性売掛債 […]

2024.04.18

コラム

ファクタリング審査のポイント

目次ファクタリング審査のポイント審査ポイント1 売掛債権の信用度審査ポイント2 ファクタリング取引の利用頻度審査ポイント3 入金期日が近いまとめ「ファクタリング審査のポイント […]

2024.04.17

コラム

ファクタリング審査に必要な書類

目次ファクタリング審査に必要な書類登記簿謄本(法人)身分証明書(個人事業主)通帳(のコピー)決算書(法人)確定申告書(個人事業主)売掛債権を証明する資料事業を証明する資料税金 […]

2024.04.17

コラム

【保存版】3社間ファクタリングのメリット・デメリット

目次3社間ファクタリングのメリットとデメリット3社間ファクタリングとは3社間ファクタリングのメリットファクタリング手数料が安い審査が通りやすい売掛先企業様が売掛金をファクタリ […]

2024.04.16

コラム

【完全解説】2社間ファクタリングについて徹底的に解説!

目次2社間ファクタリングとは2社間ファクタリングと3社間ファクタリングの違い2社間ファクタリングの3つのメリット1.売掛先企業に知られずに資金調達が可能2.資金調達までのスピ […]