0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

0120-160-128

0120-160-128

受付時間 9:00-19:00(日祝除く)

ファクタリングコラム

2024年4月20日

目次

千葉県で即日ファクタリングをご希望のお客様向けに、本稿では千葉県で失敗しないファクタリング会社選びについて解説していきたいと思います。

千葉県にとどまらずファクタリングは、近年日本で注目されている資金調達法です。

お客様がお持ちの売掛債権をファクタリング会社が買取ることによって、入金期日前に現金化できます。

ファクタリングは借入ではないため、負債を増やすことなくシンプルに資金調達することができます。

千葉県で資金繰りにお悩みのお客様は、「買速」のファクタリングでの問題解決をご提案いたします。

しかし、ファクタリングは比較的新しい資金調達方法です。

千葉県でファクタリングを利用するにも不安な気持ちがあるお客様もいらっしゃるかと思います。

ファクタリングについての知識は勿論のこと、「千葉県で失敗しないファクタリング会社選び」について解説していきます。

最後までお読み頂けると幸いです。

千葉県で資金調達にお悩みのお客様が一人でも問題解決できるよう願っております。

買速は、全国対応のファクタリング会社です。

千葉県で事業を展開している法人様や個人事業主様も弊社ファクタリングサービスの利用が可能です。

無料相談(電話・出張)も受付けておりますので、千葉県でファクタリングのご希望のお客様は、お気軽にご相談ください。

※千葉県のお客様の場合、出張相談は無償で行わせていただきます。

近年、日本でのファクタリング利用者数は増加傾向にあります。

そのため、需要に合わせて新しいファクタリング会社が続々と設立されています。

ファクタリング会社の中には、闇金のような悪質なファクタリング会社もあります。

悪質なファクタリング会社と契約してしまえば、資金繰り改善どころではありません。

かえって資金繰りが悪化してしまうケースが多いです。

千葉県で失敗しないファクタリング会社を選ぶためにも、まず悪質なファクタリング会社でないか判断する必要があります。

悪質なファクタリング会社にはいくつかの特徴がありますので、これからご紹介致します。

しっかりポイントを押さえて千葉県悪質なファクタリング会社と契約しないようにしましょう。

ファクタリングは「売掛債権の買取サービス」なので、償還請求権はありません。

償還請求権とは、ファクタリングした売掛債権が回収できなかった時に、お客様(債権売却者)に弁済を求める権利です。

もし、償還請求権がある場合「売掛債権を担保とした貸付」となってしまいます。

貸付となれば、貸金業に該当しますので、ファクタリング契約ではありません。

貸金業の場合、金融免許を持っていないと経営ができません。

金融免許を持っていないにもかかわらず、貸金業を行うことは違法です。

千葉県で検討中のファクタリング会社の契約内容に償還請求権がある場合は、悪質なファクタリング会社の可能性が高いです。

悪質なファクタリング会社の場合、ファクタリング手数料が相場より高額であることが多いです。

一般的なファクタリング手数料相場は以下の通りです。

2社間ファクタリングの手数料相場:10%~30%

3社間ファクタリングの手数料相場:1%~10%

これ以上のファクタリング手数料を提示された場合は、千葉県では悪質なファクタリング会社の可能性が高いです。

高額なファクタリング手数料はかえって資金繰りが悪化してしまいますのでお気をつけください。

ファクタリング手数料は1%でも安いほうがいいです。

千葉県外のファクタリング業者において重要なポイントがあります。

決して手数料が適正だからといって、安心してはいけません。

悪質なファクタリング会社の場合、手数料以外の費用が高額であることも多いです。

出張費用で15万円、債権譲渡登記料金で10万円を請求してくる悪質なファクタリング会社もあります。

たとえファクタリング手数料が適正でも、その他の費用が高額であれば資金繰りが悪化してしまいます。

ファクタリング手数料と、そのほかの費用を合わせると実質手数料が相場以上になることがあるためご注意ください。

そのため千葉県で契約する際には、ファクタリング手数料だけではなく、その他の費用が発生しないことを確認することをおすすめします。

悪質なファクタリング会社の場合、担保や保証人が必要になることが多いです。

一般的なファクタリングは「売掛債権の買取サービス」なので、担保や保証人は不要です。

もし、担保や保証人が必要な場合は「売掛債権を担保とした貸付」となってしまいます。

担保や保証人が必要と言われた場合、悪質なファクタリング会社の可能性が高いです。

悪質なファクタリング会社の場合、ホームページなどに記載されている会社住所が全く関係のない場所や架空の場所になっていることが多いです。

千葉県でファクタリング会社と契約する時も、ちゃんとその住所に会社が存在しているか地図で調べることがおすすめです。

もし余裕があれば、実際に確認しに行くのもいいでしょう。

毎回同じ人が電話に出る場合、悪質なファクタリング会社の可能性があります。

悪質なファクタリング会社は、一般的なファクタリング会社と比べて小規模での経営が多いです。

悪質なファクタリング会社は、1人だけで業務を行っていることも少なくはありません。

闇金業者が経営する悪質なファクタリング会社の場合、法人用口座がありません。

何故なら法人用口座の作成は、普通の会社でも簡単ではないからです。

闇金業者が経営する悪質なファクタリング会社の場合、法人用口座が作れないのです。

振込先が会社名の口座ではなく、個人の口座の場合、悪質なファクタリング会社の可能性が高いので、千葉県で契約をする際にも支払い口座情報を必ず確認してください。

悪質なファクタリング会社の場合、担当者と面談ができないまま契約になることが多いです。

千葉県でもし、面談なしに電話のみで契約を終わらせようとしてくる場合はご注意ください。

悪質なファクタリング会社の可能性があります。

ファクタリングは大きな金額が動く取引ですので、トラブルを防ぐためにも面談はしたほうがいいです。

※ただし、近年オンラインでの商談が増えてきておりますので一概に面談は必須とは言えません。

悪質なファクタリング会社の場合、契約書をつくりません。

何故なら契約書などの証拠が残っていれば、逃げ道が作れないからです。

摘発される可能性が高まってしまいます。

契約書をつくらないファクタリング会社の場合は、絶対に契約をしない方がいいです。

ファクタリング会社を選ぶ上で、出張訪問をしてくれるか否かは重要になります。

もしファクタリング会社へ来店しなければいけない場合、お客様自身が時間や交通費用を負担しなければいけません。

日々忙しいお客様にとって、大きな負担になります。

出張訪問を対応しているかどうかは、ファクタリング会社のホームページやパンフレットなどに記載されていることが多いので、事前に確認しておくのがおすすめです。

弊社買速は、千葉県のお客様であっても訪問可能です。お気軽にご相談ください。

ファクタリング会社によって対応スピードは大きく異なります。

最短即日対応しているファクタリング会社もあれば、最短翌日対応のファクタリング会社もあります。

一刻も早く資金調達が必要な場合は、最短即日対応をしているファクタリング会社がおすすめです。

また、お申込みの際に担当者に急ぎであることを伝えれば他のお客様よりも優先的に審査を進めてくれる会社もあります。

千葉県でこのように融通を聞かせてくれる会社は、優良なファクタリング会社の可能性が高いです。

ファクタリング会社によって、手数料の設定は異なります。

同じ売掛債権でも、A社では20%、B社では18%、C社では14%ということも珍しくありません。

そのため、一社にお申込みをするのではなく、複数社に相見積もりを取り、ファクタリング手数料を比較してから契約することがおすすめです。

ファクタリング会社によっては、審査書類に不備がある場合は無条件で審査をしてくれない会社と、他の書類で補える場合に対応してくれる会社があります。

お客様のなかには、もともと作成していない書類がある方もいらっしゃいます。

一刻も早く資金調達をしなければいけない状況の時、売掛先企業様に依頼して作成してもらう時間はありません。

そのため千葉県でファクタリング会社を選ぶ際は、審査を柔軟に進めてくれる会社がおすすめです。

ファクタリングは、1回で大きな金額が動く取引ですのでファクタリング会社選びは重要です。

ファクタリング会社選びを間違ってしまえば、かえって資金繰りが悪化してしまう可能性もあります。

そのため、事前にファクタリング会社選びのポイントを知っておくことが大切です。

千葉県で失敗しないファクタリング会社の選び方のポイントが以下になります。

・悪質なファクタリング会社ではないか

・出張訪問をしてくれるか

・対応スピードで判断する

・手数料で判断する

・柔軟性で判断する

資金繰り改善をするためにも、ファクタリング会社選びは慎重に行いましょう。

ファクタリングは、比較的新しい資金調達方法です。千葉県で初めて利用する方には難しいイメージがあるかもしれません。

ですが、ファクタリングは他の資金調達方法と比べると実は意外と簡単に利用できます。

ここでは、ファクタリングの仕組みやメリットについて解説していきますので、千葉県で初めてファクタリングを利用される方は是非、ご参考にして頂ければ幸いです。

ファクタリングとは、千葉県だけではなく日本で、近年注目されている事業主様向けの資金調達方法です。

事業主様とは、法人様や個人事業主様です。

ファクタリングを簡単にいうと「売掛債権の買取サービス」です。

お客様がお持ちの売掛債権をファクタリング会社が買取ることによって、売掛債権の入金期日前に現金化できるサービスです。

つまり、売掛債権の入金期日までのタイムラグをなくすことが出来ます。

入金前に買掛金の支払いなどで、早急に資金が必要な場合、最も適した資金調達方法の一つです。

売掛債権とは、売掛先企業様にサービスや商品を提供した時に発生する代金を請求することができる権利です。

売掛債権には支払い期日が定められており、売掛先企業様によって支払い期日は異なります。

一般的な売掛債権の期日は「月末締めの翌月末払い」、「月末締めの翌々月末払い」です。

売掛債権は、支払い期日に入金されて、初めて資金となります。

売掛債権の入金前に支払いが多くある場合、支払い期日の長さがネックとなり資金繰りが悪化するお客様は多いかと思います。

ファクタリングなら、入金期日前に早期現金化できますのでそのお悩みを解決することができます。

ファクタリングの契約形態は、以下の2種類があります。

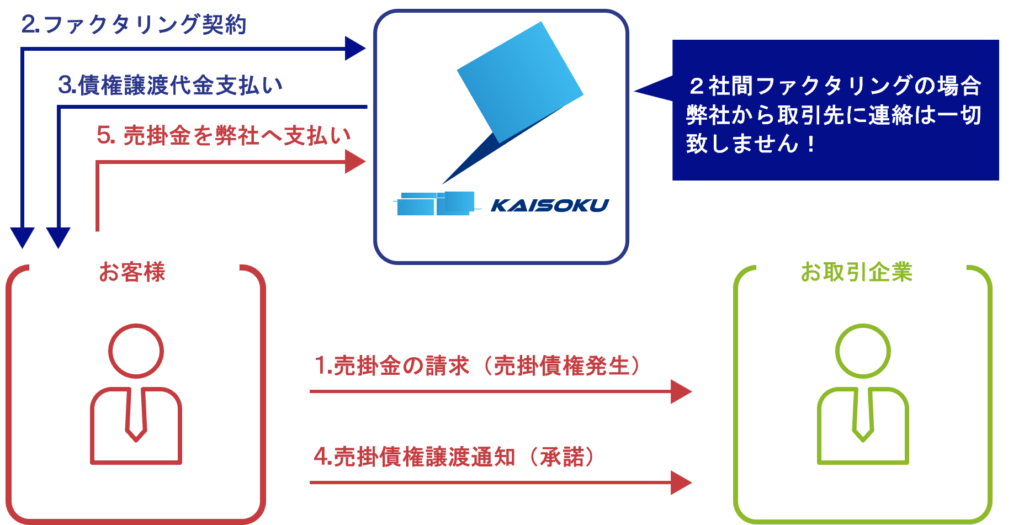

・2社間ファクタリング(お客様とファクタリング会社での契約)

・3社間ファクタリング(お客様、ファクタリング会社、売掛先企業様での契約)

それぞれの仕組みについて解説していきたいと思います。

千葉県で2社間ファクタリングと3社間ファクタリングのどちらにしようか考えている方は、参考にして頂ければ幸いです。

2社間ファクタリングとは、お客様とファクタリング会社での契約になります。

おおまかな流れは以下となります。

・ファクタリング会社がお客様の売掛債権を買取ります。

・ファクタリング会社がお客様の指定口座へ買取金額を振り込みます。

・売掛先企業様からお客様へ入金があり次第、ファクタリング会社へ売掛金を支払います。

2社間ファクタリングの場合は、売掛先企業様に知られずに資金調達が可能となります。

ファクタリングの利用者数は、近年増加の傾向ではありますが、まだ知名度は低いです。

そのため、ファクタリングの利用は、売掛先企業様に「資金繰りが厳しいのではないか…」というマイナスな印象を持たれてしまう可能性もあります。

ですが、2社間ファクタリングでは、お客様とファクタリング会社のみの契約になります。

そのため、売掛先企業様との関係に支障をきたすことなく資金調達が可能となります。

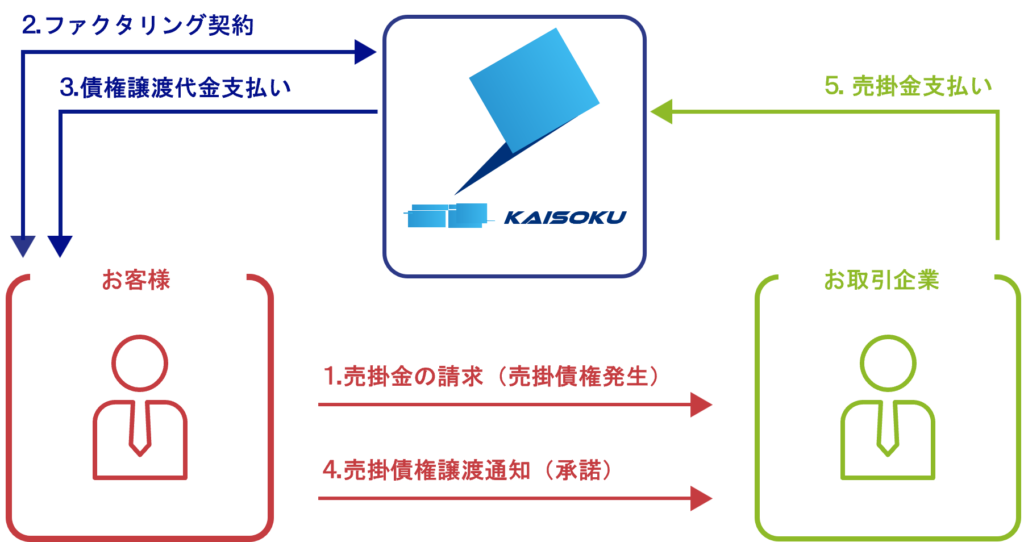

3社間ファクタリングとは、お客様、ファクタリング会社、売掛先企業様での契約になります。

おおまかな流れは以下となります。

・ファクタリング審査の段階で、売掛先企業様にファクタリング契約の承諾を得ます。

・ファクタリング審査通過後、お客様、売掛先企業様、ファクタリング会社での契約を結びます。

・ファクタリング会社からお客様の指定口座に買取代金を振込みます。

・支払期日までに、売掛先企業様がファクタリング会社へ売掛金の支払いをします。

必然的に、売掛先企業様にファクタリング契約を承諾してもらう必要があります。

そのため、3社間ファクタリングは、2社間ファクタリングと比べると少しハードルが高くなってしまいます。

しかし、3社間ファクタリングは、2社間ファクタリングと比べると、ファクタリング手数料が安いのがメリットです。

何故、ファクタリング手数料が安くなるのかと言うと、3社間ファクタリングは、売掛債権未回収リスクが低くなるからです。

3社間ファクタリングは、2社間ファクタリングとは違い、売掛先企業様もファクタリング契約に参加します。

また、支払いも売掛先企業様が行うことになりますので、2社間ファクタリングと比べて手間も少なくなります。

ファクタリングの利用を理解してくれる売掛先企業様でしたら、3社間ファクタリングでの契約がおすすめです。

ファクタリングは、最短即日で資金調達が可能です。

審査にかかる時間が他の資金調達方法と比べると大幅に短縮されるからです。

また、ファクタリングは借入ではなく「売掛債権の買取サービス」です。

借入ではないため、担保や保証人も不要となることからも審査時間が大幅に短縮されます。

ファクタリングは、買取った売掛債権がしっかりと回収できるかどうかを重要視して審査を進めていきます。

そのため、信用度の高い売掛債権をお持ちの事業主様であれば最短即日資金調達が可能になります。

初めて資金調達をする際は、手続き等が難しく戸惑ってしまう方が多いかと思います。

仮に銀行融資で資金調達を行う場合、資金繰り表や事業計画書の提出、担保や保証人の手続き等があります。事業主様に多大な負担がかかります。

ですが、ファクタリングなら資金繰り表や事業計画書の提出、担保や保証人の手続きがありません。

何故ならファクタリングは、「売掛債権の買取サービス」ですので、借入ではありません。

そのため、必要書類もほかの資金調達方法と比べ少なく簡単に資金調達ができます。

ファクタリングは、「売掛債権の買取サービス」ですので借入ではありません。

借入という扱いにならないため、信用情報に悪影響を及ぼすことなく資金調達ができます。

また、ファクタリングを利用したからといって、銀行融資の審査に影響が出ることもありません。

そのため、銀行融資が実行されるまでの間のつなぎ資金、または今後銀行融資で大きな金額を融資して貰うためにも、負債を増やさないようにファクタリングで資金調達する方も多いです。

ファクタリングは、借入ではありませんので、銀行融資やビジネスローンより審査が容易です。

万が一、銀行融資やビジネスローンの審査に落ちてしまった場合でも、ファクタリングの審査に通る可能性は十分にあります。

ファクタリングの審査では、買取った売掛債権がしっかりと回収できるかどうかを重要視しています。

そのため、信用度の高い売掛債権をお持ちの事業主様であれば審査に通る可能性が高いです。

ファクタリングは、「売掛債権の買取サービス」ですので、償還請求権がありません。

売掛金が回収できなかった場合に、その売掛金分の金額を請求することができる権利を償還請求権といいます。

そのため万が一、売掛先企業様が倒産しても弁済義務がありません。

余談にはなりますが、ファクタリングを利用するにあたって気を付けてほしい点があります。

ファクタリング会社を装った悪質な闇金業者の場合、償還請求権があります。

償還請求権があると「売掛債権を担保とした貸付」となってしまいます。

貸金業に該当しますので、金融免許がないと経営ができません。

このように、金融免許がないにもかかわらず償還請求権があるファクタリングを提供している会社は、ファクタリング会社を装った闇金業者の可能性がありますのでご注意ください。

銀行融資やビジネスローンなどを利用する際は、担保や保証人が必要になることがあります。

ですが、担保や保証人が用意できない事業主様もいらっしゃるかと思います。

ファクタリングは「売掛債権の買取サービス」ですので、借入ではありません。

よって、担保や保証人不要で資金調達が可能になります。

ファクタリングの審査は、銀行融資やビジネスローンなどと重要視する部分が違いますので、赤字決算、税金滞納をしている方でも利用可能となります。

銀行融資やビジネスローンなどの審査は、会社の信用情報を重要視して審査を進めていきますが、ファクタリングの場合、買取った売掛債権がしっかりと回収できるかどうかを重要視して審査を進めていきます。

そのため、信用度の高い売掛債権をお持ちの事業主様であれば、赤字決算や税金滞納をしている方でも利用可能となります。

たとえ売上が順調でも、支払いサイトがネックとなり、資金繰りが厳しくなってしまう事業主様も多いかと思います。

入金前に支払いが多く先行していると、手元の資金が不足しがちになってしまいます。

ですが、ファクタリングを利用すれば、入金期日前に早期現金化が可能となりますので、資金ショートの恐れがなくなります。

ファクタリングは、「売掛債権の買取サービス」ですので、借入ではありません。

そのためファクタリングなら負債を増やすことなく、資金調達が可能となります。

金融機関は、審査を行う際に、貸借対象表で負債が多過ぎないかを確認をします。

仮に負債が多過ぎる場合ですと、すでに返済金額も多くなっており、新しい借入金の返済の負担に耐えられない可能性があると判断されてしまいます。

負債の増加は、将来の資金調達への道を狭めてしまいます。

ファクタリングでの資金調達なら、負債に該当しないため、安心してご利用頂けます。

ファクタリングの契約形態は、以下の2種類があります。

・2社間ファクタリング(お客様、ファクタリング会社での契約)

・3社間ファクタリング(お客様、ファクタリング会社、売掛先企業様での契約)

2社間ファクタリングの場合、売掛先企業様が参加しません。

必然的に、売掛先企業様に知られずに資金調達が可能になります。

そのため、売掛先企業様から「資金繰りが厳しいのではないか…」とマイナスな印象を持たれる心配もありません。

ファクタリングの一般的な流れは以下となります。

① ファクタリング会社へお申込み

お申込み方法は

・ファクタリング会社へ電話をかけてお申込み

・ファクタリング会社の問い合わせフォームや公式LINEからお申込み

・直接ファクタリング会社へ来店してお申込み

・FAXや郵送でのお申込み

などがあります。

お急ぎの場合はお電話でのお申込みがおすすめです。

また、ファクタリング会社が近場にある際は直接来店すると契約までの流れがスムーズに行えます。

② 審査書類の提出・ヒアリング

審査書類の提出とヒアリングを行います。

この際、売掛債権を証明できる書類はできるだけ多く用意しましょう。

ファクタリングの審査では、買取った売掛債権がしっかりと回収できるかどうかを重要視しています。

そのため、売掛債権を証明できる書類が少ないと審査に落ちてしまう可能性が高くなります。

ヒアリングの際は、希望額や自社の経営状況、売掛先企業様との取引状況を聞かれることが多いです。

審査に通りたいからと言って、嘘をついてしまってもすぐにバレてしまいますので嘘偽りなく話しましょう。

③ 審査通過後、契約

無事、審査に通過したらファクタリング会社と契約を結びます。

もし契約書を確認して、契約内容に間違いがあったり、わからない点があれば担当者にその都度確認を取ってください。

ファクタリングは大きな金額が動く取引ですので、トラブルを起こさないためにもきちんと内容を確認することが大切です。

④ ファクタリング会社がお客様の指定口座へ買取代金を振込みます(資金調達成功)

契約を結んだ後、ファクタリング会社がお客様の指定口座へ買取代金を振込みます。

これで資金調達が成功となります。

おおまかな流れは以上となりますが、2社間ファクタリングと3社間ファクタリングによって契約までの流れは大きく変わります。

その違いについては次回の記事でご説明致しますので、引き続きお読み頂ければ幸いです。

2020年9月に1900万円資金調達成功

手数料:7%(2社間ファクタリング)

調達までの期間:1日

高額の売掛債権だったため資金調達までに時間がかかってしまうと覚悟していましたが、買速に申し込んでからなんと1日でお振込みまでしていただきました。やり取りも非常にスムーズで助かりました。

2020年12月に440万円資金調達成功

手数料:2%(3社間ファクタリング)

調達までの期間:7日

最初、2社間ファクタリング審査の申し込みをしましたが落ちてしまい、買速の担当さんから3社間ファクタリングを勧められはじめて3社間ファクタリングをすることにしました。いろいろサポートしていただき無事にできてよかったです。

2021年1月に45万円資金調達成功

手数料:6%(2社間ファクタリング)

調達までの期間:3時間

個人事業主ということでファクタリング審査に落ちていたのですが、買速様の個人事業主専用ファクタリングサービスで無事に審査に通りました。手数料も安い。

千葉県で初めてファクタリングを利用される方は、まず千葉県に支社を持つファクタリング会社か全国対応しているファクタリング会社を選ぶことをおすすめします。

ファクタリングは一気に大きな金額が動く取引です。

そのため、ファクタリング会社選びは慎重に行わないとトラブルが生じる原因になります。

・悪質なファクタリング会社ではないか

・出張訪問をしてくれるか

・対応スピードで判断する

・手数料で判断する

・柔軟性で判断する

千葉県でファクタリングを初めて利用される際は、今一度上記のポイントを確認することをおすすめします。

千葉県でファクタリング(資金調達)をご希望の方は是非買速にご相談ください。

以下が買速の特徴です。

・業界最高水準の買取率(手数料2%~)

・最短1時間(60分)で資金調達可能

・債権譲渡登記の留保可能

・親切丁寧な対応

・個人事業主様もご利用可能

2024.04.26

ファクタリング

ファクタリングの乗り換えはバレない?複数社利用の注意点を解説

目次ファクタリングの乗り換えがバレないのはなぜ?ファクタリング会社間での情報共有はほとんどないバレる可能性がある乗り換え方もある同じ系列間での情報共有は行われるファクタリング […]

2024.04.26

ファクタリング

ファクタリングで与信が判断可能?自社・売掛先の信用度を測る方法

目次与信・与信管理とは与信管理はリスクヘッジになるファクタリングで売掛先の与信を調べる方法ファクタリングの審査=売掛先の信用力手数料が水準の中で低い位置にあるか複数の売掛債権 […]

2024.04.23

ファクタリング

ファクタリングの継続契約は危険?依存を防ぐための計画的な利用方法

目次ファクタリングの継続契約が危険な理由利用するほど得られる利益は減少する無計画なファクタリングの継続契約は資金繰りの悪化につながるファクタリングに依存してしまうファクタリン […]

2024.04.23

ファクタリング

オンラインファクタリングは高額債権も取り扱っている?

目次提供会社が増えているオンラインファクタリングオンラインファクタリングは高額債権も利用可能?高額債権のファクタリングはオンラインと通常どちらがおすすめ?時間・場所を選ばず利 […]

2024.04.23

ファクタリング

ファクタリング業者とは?悪質業者と優良業者の見抜き方・注意点を解説

目次ファクタリング業者とは?ファクタリング業者についてファクタリング業者に登録や免許は必要?ファクタリングの世界はグレーな世界悪質なファクタリング業者をどう見抜く?契約書に償 […]